fiscalità

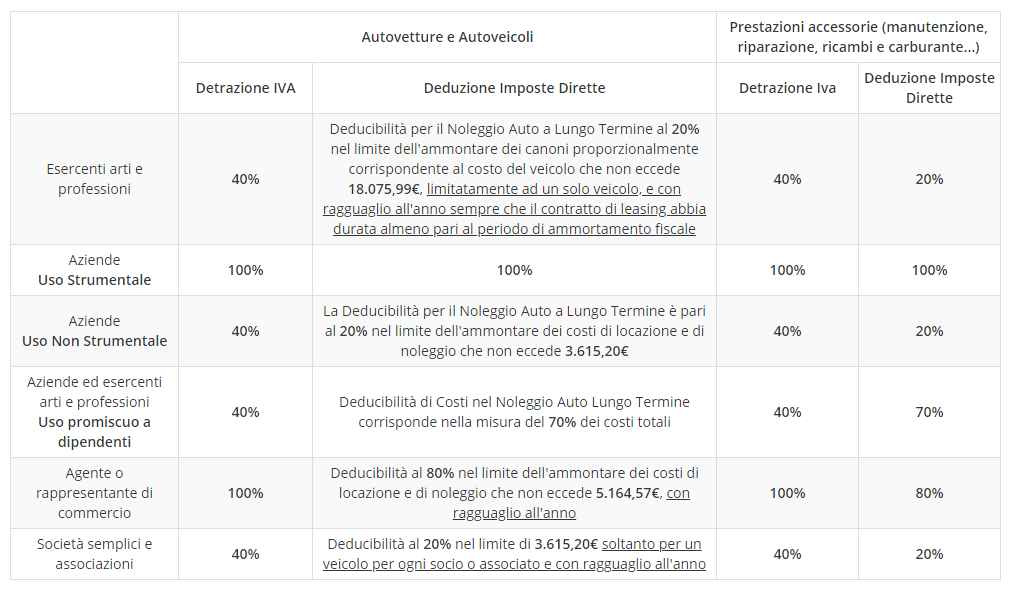

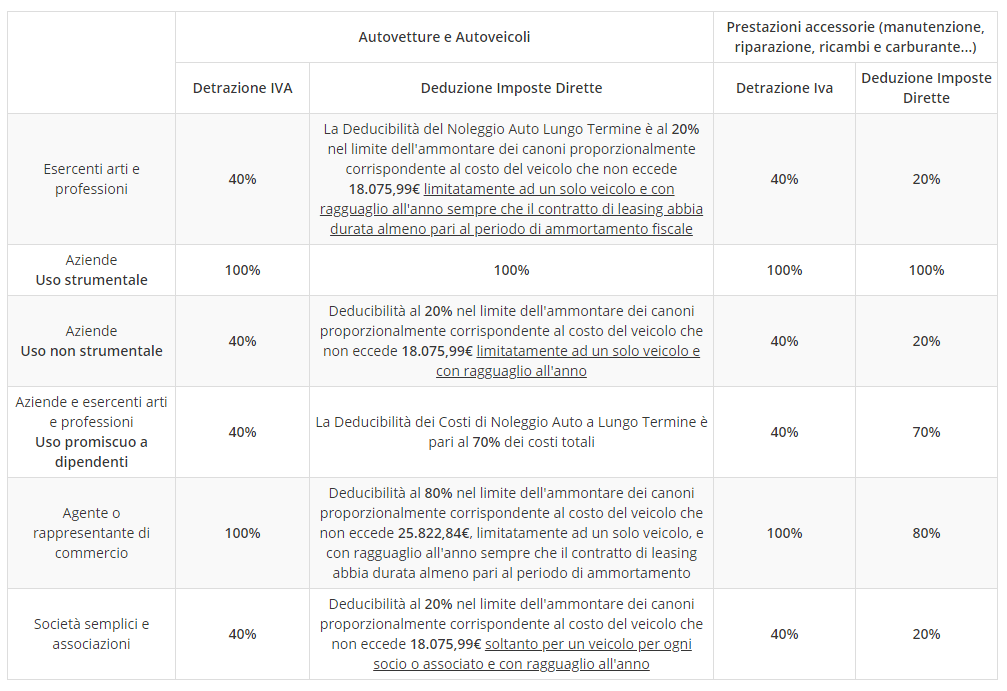

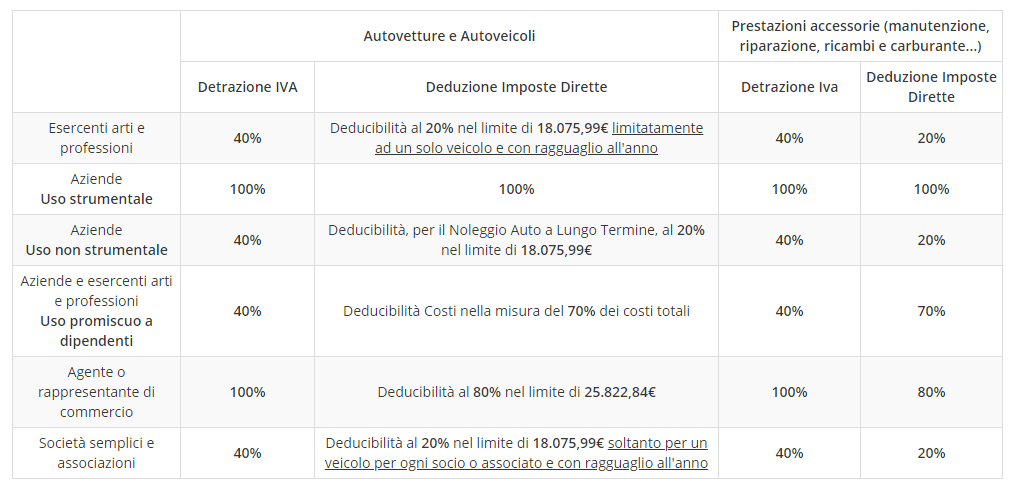

Le autovetture sono soggette a diverse tipologie di imposte, le principali sono:

- Imposte Dirette come IRPEF, IRES e IRAP (art. 164 del TUIR (DPR 917/86).

- Imposte Indirette come l’IVA (art. 19-bis1 del DPR 633/72).

Determinati veicoli e certe categorie di utilizzo prevedono la totale deducibilità dei costi e l’intera detraibilità dell’IVA, mentre, esistono alcune limitazioni in termini di detraibilità per altre categorie di veicolo ed utilizzo.

Imposte dirette

La normativa prevede la piena deducibilità dei costi per veicoli:

Che non rientrano nella categoria autovetture, autocaravan, ciclomotori e motocicli e non inclusi nell’articolo 164 del TUIR, come ad esempio autobus, autocarri, trattori stradali, autoveicoli per trasporti specifici o per usi speciali, autotreni, autoarticolati ed autosnodati, mezzi d’opera, etc.;

- Definiti beni strumentali ad uso esclusivo dell’attività di impresa, senza i quali l’attività non può essere in alcun modo esercitata.

- Rientrano nella categoria le vetture utilizzate dalle società di autonoleggio, scuole guida ed onoranze funebri;

- Destinati ad uso pubblico, come i veicoli utilizzati per lo svolgimento del servizio taxi. Tuttavia la destinazione d’uso del mezzo deve essere stabilita da un atto della Pubblica Amministrazione.

La detraibilità risulta invece soltanto parziale per tutti i veicoli appartenenti a categorie differenti da quelle sopra elencate, per i quali si presume promiscuità di utilizzo.

Imposte indirette

La normativa prevede la piena deducibilità dell’IVA per veicoli:

Non contemplati dall’art. 19-bis1 del DPR 633/72, come trattori agricoli o forestali. Trattasi di veicoli stradali a motore impiegati nel trasporto stradale di persone o beni con peso anche superiore a 3.500 Kg e con numero massimo di posti a sedere superiore a otto, escludendo il conducente.

- Inclusi nell’art. 19-bis1 del DPR 633/72*. Si tratta di mezzi impiegati in modo esclusivo per lo svolgimento dell’impresa, dell’arte e della professione. Una legge del 2008 prevede una detrazione dell’IVA pari al 100% (anzichè al 40%) per veicoli utilizzati ad esclusivo uso aziendale come i mezzi appartenenti a detentori di licenza per lo svolgimento del servizio taxi. E’ tuttavia necessario dimostrare che la vettura sia impiegata in modo esclusivo ai fini dello svolgimento della professione. Non è quindi sempre semplice avvalersi di questa facoltà.

- Contemplati nell’art. 19-bis1 del DPR 633/72*. Questi mezzi rappresentano parte integrante dell’attività propria dell’impresa, il cui utilizzo qualifica e realizza l’attività esercitata. Ne costituiscono un valido esempio mezzi utilizzati nelle attività di commercio, noleggio o locazione finanziaria di auto;

- Inclusi nell’art. 19-bis1 del DPR 633/72* come le vetture utilizzate da agenti e rappresentanti di commercio;

- Contemplati nell’art. 19-bis1 del DPR 633/72*. Si tratta di vetture fornite dall’azienda al dipendente in uso promiscuo, al quale è addebitato un costo almeno corrispondente al valore del fringe benefit.

Per veicoli non inclusi nelle categorie sopra indicate vigono invece delle specifiche limitazioni forfetarie.